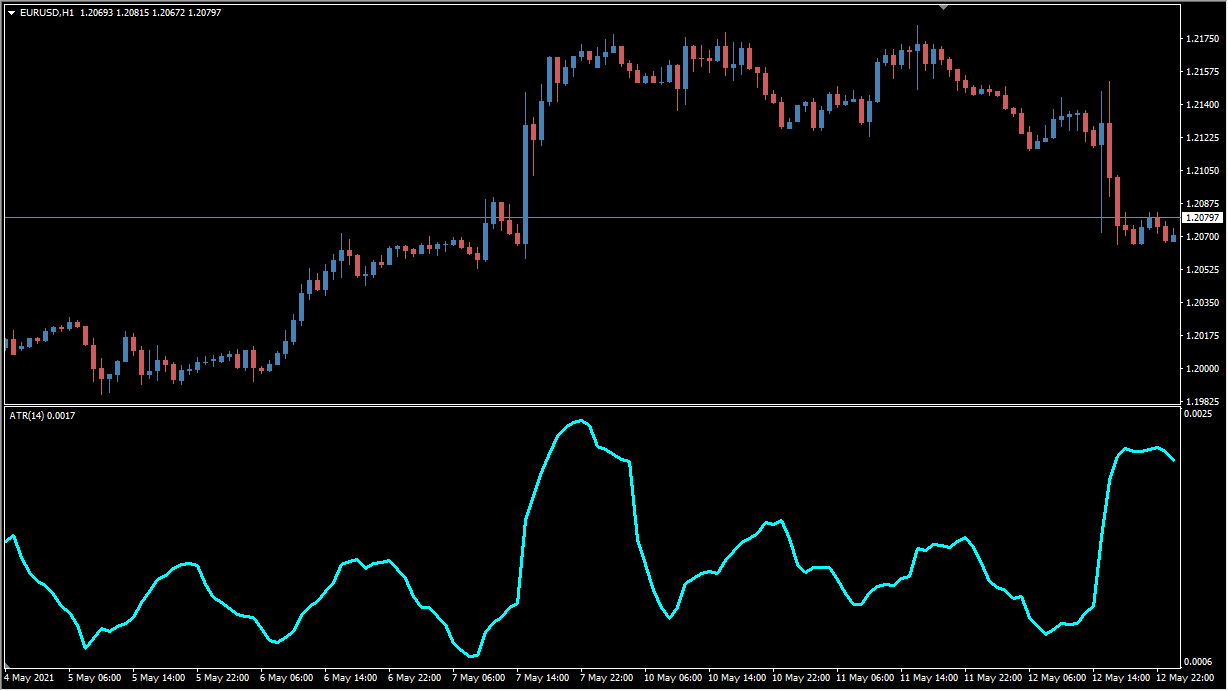

ATR(アベレージトゥルーレンジ)

ATR(Average True Range)とは、相場がどれだけ動いているか(ボラティリティ)をはかる価格変動指標です。トレーダーはこの指標を使って、ボラティリティを視覚的に判断することができます。

MT4のローソクの長さはチャートを動かすと自動的に調整されてしまい、ボラティリティの判断はローソクの長さからはできませんので、必ずATRで判断するようにしましょう。

ATRはMT4のナビゲーターの『オシレーター』フォルダのところに『Average True Range』という名前で標準でインストールされていますし、もし入っていない場合は下記からもダウンロードができます。

ATR概要

ドル円のボラティリティは2017年からずっと下がり、難しい時期に突入中

ドル円のボラティリティは2017年からずっと下がり、難しい時期に突入中

ATRは、特定の期間における資産の価格変動の指標です。

ATRの値は、一般的に14の期間に基づいて計算されます。期間は、月、週、日、または日中のいずれかです。

ATRの値が高ければ、資産の市場価格の変動が大きいことを意味し、値が低ければ価格の変動が小さいことを意味します。

ATRの計算方法

ATRの計算をするには、まず一連の値幅を計算する必要があります。

特定の取引期間において、ATRは以下の絶対値の最大値となります。

1. 現在の高値 – 現在の安値

2. 現在の安値-前回の終値

3. 現在の高値-前の終値

最初の14期間のATR値は、上記の方法で計算されます。その後の14期間のATRについては、以下の式を使用します。

現在のATR = (以前のATR * 13 + ATR) / 14

ATR値が大きくなっている場合は、市場の値動きが活発になっていることを意味し、ATR値が低い場合は、市場が落ちついていることを示します。

ATR値が高いときと低いときではエントリーロットを適切に変更しないと取引リスクは増大します。

ATRの代表的な使い方

① 損切り幅の目安に使う(最重要)

ATRは損切り幅を相場の値動きに合わせて調整するために使われることが多いインジケーターです。

固定pipsの損切りでは、相場によっては狭すぎたり広すぎたりするため、ATRを基準にすることで合理的な損切りが可能になります。

例:

- 現在のATR:20pips

- 損切り幅:ATR × 1.5

- → 損切り幅:30pips

このように設定することで、通常の値動きで無駄に損切りされるリスクを減らすことができます。

② 利確幅の目安に使う

ATRは利確目標の設定にも有効です。

相場のボラティリティに合わせて利確幅を調整することで、現実的な目標値を設定できます。

例:

- 現在のATR:20pips

- 利確目標:ATR × 2

- → 利確幅:40pips

損切りと利確をATR基準で揃えることで、リスクリワード比を数値で管理しやすくなります。

③ トレードを控える判断に使う

ATRが極端に小さいときは、相場の値動きが少なく、ダマシが増えやすい傾向があります。

- 値幅が出にくい

- レンジが狭く、抜けたように見えて戻されやすい

このような場面では、無理にトレードせず見送る判断が重要です。

ATRは「今はトレードに向いているかどうか」を判断する補助指標としても役立ちます。

④ ブレイク狙いのフィルターとして使う

ATRが低下した状態から上昇し始めた場合、相場が動き出す前兆になることがあります。

- レンジ相場からのボラティリティ拡大

- トレンド発生の初動

ATRは「エントリー」ではなく「判断補助」に使う

ATRは売買サインを出すインジケーターではありません。

しかし、損切り・利確・トレード可否の判断に使うことで、トレード全体の安定性を大きく高めることができます。

実際のトレードでは、ATR単体ではなく、トレンド系・ライン系・フィボナッチ系インジケーターと併用することで、エントリーの精度とリスクリワードの両立がしやすくなります。

以下の記事では、ATRと相性の良いMT4インジケーターを中心に、

実際にトレードで使いやすいツールを厳選して紹介しています。

出来高・ボラティリティ・ATRを使いこなす実戦インジケーター10選