FXのECN・STP・DD・NDDとは?注文方式の違いと安全な口座の選び方

・DD・NDD・STP・ECN・A-book/B-bookの違いが体系的に理解できる

・自分のトレードスタイルに最適な口座タイプが分かる

・損をしにくいFX業者の選び方が身につく

FX業者の注文方式とは?DD・NDDの基本をわかりやすく解説

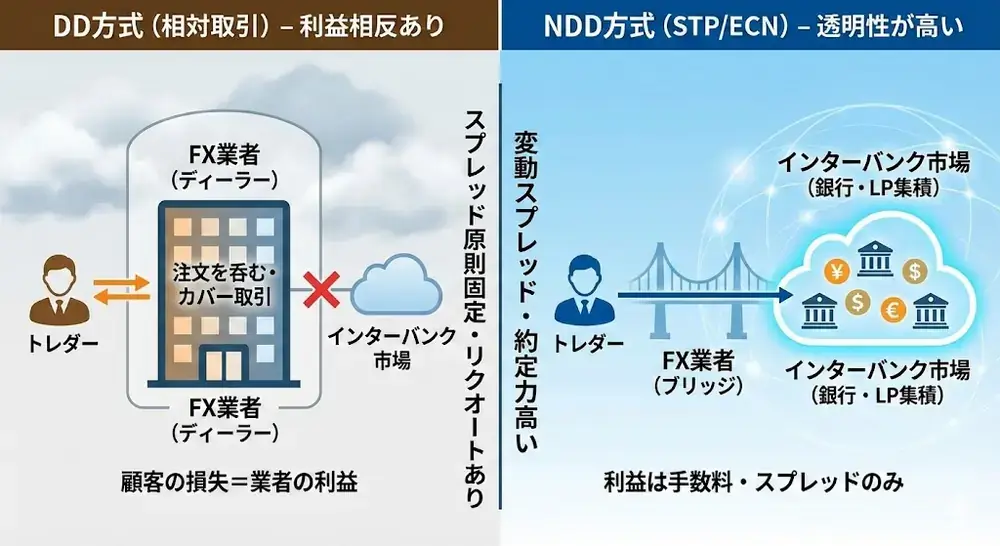

FX業者のビジネスモデルは、大きく分けて「DD(ディーリング・デスク)方式」と「NDD(ノー・ディーリング・デスク)方式」の2つに分類されます。この2つの最大の違いは、注文の処理工程に「人の手(ディーラー)」が介在するかどうかです。

DD方式(相対取引)とは?業者と顧客が直接取引する仕組み

DD方式(Dealing Desk)は、日本語で「相対(あいたい)取引」と呼ばれます。その名の通り、投資家(あなた)とFX業者が1対1で取引を行う仕組みです。

この方式の最大の特徴は、あなたの注文がインターバンク市場(世界中の銀行が集まる市場)に直接流れていないという点です。

注文は一度FX業者が引き受け、その注文を処理するか、あるいは反対売買を行うかを業者が判断します。スプレッドを極限まで固定・縮小できるというメリットがありますが、一方で「顧客の負けが業者の利益になる」という構造的な利益相反を抱えています。

NDD方式とは?インターバンク直結で透明性が高い理由

NDD方式(No Dealing Desk)は、その名の通り「ディーラー(人の手)を介さない」方式です。あなたの注文はFX業者を通過し、そのままインターバンク市場やリクイディティ・プロバイダー(LP)へと流れます。

FX業者の役割は、あくまで「投資家と市場を繋ぐ仲介役」に徹すること。そのため、業者の利益は顧客が支払う「取引手数料」や「マークアップされたスプレッド」のみとなります。「顧客が取引すればするほど(勝てば勝つほど)業者が儲かる」という健全な関係性が成り立つため、非常に透明性が高いのが特徴です。

DDとNDDの違いを初心者向けに図解で比較

この2つの方式を比較する際、最も注目すべきは「注文の流れ」と「利益の発生源」です。

DD方式: 投資家 ⇄ FX業者(ここで注文が完結することが多い)

NDD方式: 投資家 ⇄ FX業者 ⇄ インターバンク市場(業者は橋渡しのみ)

DD方式は「業者との勝負」になりがちですが、NDD方式は「世界中の投資家との勝負」になります。この透明性の差が、特にスキャルピングや大口取引を行うプロトレーダーがNDD方式を好む最大の理由です。

海外FXで「NDD方式」が主流になった背景とは?

かつてのFX業界はDD方式が一般的でしたが、現在、特に海外FXにおいて「NDD方式」が主流となったのには明確な理由があります。それは、「投資家のリテラシー向上」と「公平な取引環境への需要」です。

DD方式では、過去に「意図的なレート操作(ストップ狩り)」や「約定拒否(リクオート)」を疑われる事例が少なくありませんでした。

これに対し、インターバンクの生レートをそのまま提供するNDD方式は、業者側がレートを操作する余地がありません。また、超高速な取引を繰り返すEA(自動売買)やスキャルピングが普及したことで、業者の恣意的な判断が入らない、システムによる高速かつ透明な約定が不可欠となったのです。

A-book・B-bookとは?FX業者の注文処理の裏側

FX業界の専門用語としてよく使われる「A-book(エーブック)」と「B-book(ビーブック)」。これは、先ほど解説したNDD方式とDD方式を、業者の「会計帳簿(ブック)」の観点から分類した呼び方です。業者があなたの注文をどのように処理しているかを知ることは、安全な業者選びの第一歩となります。

A-book方式とは?顧客注文を市場に流す健全モデル

A-bookとは、投資家の注文をそのままインターバンク市場(リクイディティ・プロバイダー)へ流す業者のことを指します。基本的には「NDD方式=A-book」と考えて間違いありません。

A-book業者の収益源は、純粋な取引手数料やスプレッドへの上乗せ分のみです。顧客が利益を上げ、取引を長く続けてくれるほど業者の収益も増えるため、業者と投資家の利益が一致する「健全なビジネスモデル」と言えます。不自然な約定拒否やレート操作を行う動機が業者側にないのが最大のメリットです。

B-book方式とは?顧客と業者が相対する仕組み

B-bookとは、投資家の注文を市場に流さず、業者内部で処理(呑み行為)する業者のことを指します。こちらは「DD方式=B-book」に該当します。

B-book業者にとって、顧客の損失はそのまま業者の利益になります。逆に言えば、顧客が大きな利益を上げると業者が損失を被るという構造です。そのため、勝ちすぎるトレーダーに対してスリッページを発生させたり、最悪の場合は口座凍結を行ったりするリスクが、構造的に排除できないという側面があります。

ハイブリッド型(A-book+B-book)を採用する業者が多い理由

実は、多くの海外FX業者は「完全なA-book」ではなく、顧客によって処理を分ける「ハイブリッド型」を採用しています。

負け越しているトレーダー: B-book(業者内で処理して利益にする)

安定して勝っているトレーダー: A-book(市場に流して業者のリスクを回避する)

このように使い分けることで、業者は自社のリスクを抑えつつ、収益を最大化しています。一見不公平に感じるかもしれませんが、これによって豪華なボーナスや高いレバレッジといったサービスが維持されているという側面もあります。

A-book/B-bookの見分け方とチェックポイント

業者が公式に「うちはB-bookです」と公表することはありませんが、以下のポイントをチェックすることで、ある程度の推測が可能です。

| チェック項目 | A-bookの可能性が高い | B-bookの可能性が高い |

|---|---|---|

| ボーナス | 乏しい、または無い | 非常に豪華(100%ボーナス等) |

| スプレッド | 変動制(透明性が高い) | 原則固定(業者が操作) |

| ライセンス | 厳格な国(FCA, ASIC等) | オフショア地域が多い |

| スキャルピング | 制限なし、歓迎 | 一部制限、または禁止 |

特に「豪華すぎるボーナス」を提供している業者は、顧客の損失を利益の原資とするB-bookである可能性が高いと言えます。透明性を重視して勝ち残りたいのであれば、こうした特徴を冷静に見極める必要があります。

引き続き、本記事の核心部分である「STP」と「ECN」の違いについて執筆します。投資家が最もコストを抑え、有利な条件で取引するための重要な知識を整理しました。

NDD方式のSTPとECNの違いを徹底比較

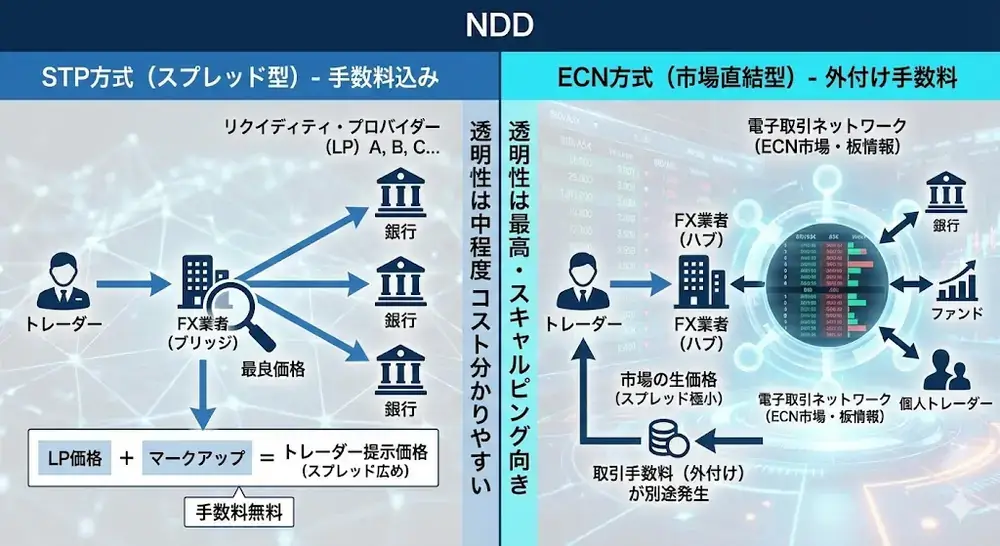

透明性の高いNDD方式は、さらに「STP方式」と「ECN方式」の2種類に分かれます。どちらもディーラーを介さない点では共通していますが、注文がマッチングされる「場所」と「コストの計上方法」が大きく異なります。

STP方式とは?スプレッド型口座の仕組みと特徴

STP(Straight Through Processing)方式は、投資家の注文をFX業者が提携している複数のリクイディティ・プロバイダー(LP)の中から、その時々で最も有利な価格を提示しているところへ自動的に流す仕組みです。

業者の利益は、LPから提示された価格に独自の利益(マークアップ)を上乗せした「スプレッド」として徴収されます。外付けの手数料がかからないため、損益計算が非常に分かりやすく、海外FXの「スタンダード口座」の多くがこの方式を採用しています。

ECN方式とは?取引板がある本格プロ向け口座

ECN(Electronic Communications Network)方式は、投資家の注文をインターバンク市場内の「電子取引ネットワーク」に直接流す仕組みです。ここには銀行、ヘッジファンド、そして他の個人トレーダーの注文が集まっており、株式投資のように「板情報」が存在します。

業者はLPの提示価格に一切マージンを乗せません。そのため、スプレッドは「0.0ピップス〜」という極小の状態になります。その代わり、スプレッドとは別に「1ロットあたり往復◯ドル」といった明確な外付け取引手数料が発生するのが特徴です。

STPとECNの違いをスプレッド・手数料・約定力で比較

それぞれの特性を、以前からお伝えしている配色ルールに基づいた比較表にまとめました。コストの総額を見極めるのがポイントです。

| 比較項目 | STP方式 | ECN方式 |

|---|---|---|

| スプレッド | 広い(マークアップあり) | 極小(原則0.0〜) |

| 取引手数料 | 無料 | 有料(外付け) |

| 透明性 | 高い | 最高(板情報が存在) |

| 約定スピード | 標準的 | 非常に速い |

スキャルピング・EAに向いているのはどっち?

結論から言えば、スキャルピングや自動売買(EA)を運用するのであれば「ECN方式」一択です。その理由は以下の2点に集約されます。

トータルコストの安さ: STPのスプレッド分よりも、ECNのスプレッド+外付け手数料を合わせたコストの方が安くなるケースが大半です。数ピップスを抜きに行くスキャルピングにおいて、このわずかな差が長期的な収支を左右します。

約定の安定性: ECNは市場参加者の注文と直接マッチングするため、スリッページが起こりにくく、狙った価格で刺さりやすい性質があります。特に1分足や秒単位で動くEAにとって、この「正確性」は生命線と言えます。

ただし、ECN口座は「最低入金額が高め」「ボーナス対象外」といった制約があることも。しかし、TitanFXのように、低コストかつ安定したヒストリカルデータを提供し、スキャルピングを全面的に推奨している環境を選べば、これらのデメリットを補って余りある恩恵を受けることができます。

DD・STP・ECN方式のメリット・デメリット比較一覧

ここまで解説してきた各注文方式の特徴を一覧表にまとめました。自分の重視するポイント(コスト、透明性、ボーナスの有無など)と照らし合わせてみてください。

| 項目 | DD方式 | STP方式 | ECN方式 |

|---|---|---|---|

| 透明性 | 低い(業者との相対) | 高い(市場直結) | 非常に高い(板情報あり) |

| 取引コスト | スプレッド広め | スプレッド型(手数料込) | 手数料+低スプレッド |

| 約定力 | 低め(約定拒否あり) | 高い | 最強レベル |

| ボーナス | 非常に豪華 | そこそこ充実 | 基本的になし |

トレードスタイル別おすすめ口座タイプ診断

「結局、自分はどの口座を選べばいいの?」という疑問にお答えするため、トレードスタイル別の最適解をまとめました。

初心者におすすめの口座タイプはどれ?

FXを始めたばかりで、少額から練習したいという方には「STP方式(スタンダード口座)」が向いています。外付けの手数料計算が必要なく、MT5上に表示されるスプレッドだけを見ていれば良いため、直感的にトレードできるからです。

ただし、将来的に利益を積み上げていきたいのであれば、最初から「DD方式(相対取引)」の甘い誘惑(高額ボーナス)には乗りすぎないよう注意しましょう。透明性の高い環境で「本当の相場感覚」を養うことが上達への近道です。

スキャルピング・デイトレ向け最適環境とは

数ピップスの利益を積み重ねるスキャルピングや、1日に何度も取引を行うデイトレーダーには、「ECN方式」が必須です。

なぜなら、1回の取引コストの差はわずかでも、100回、1000回と取引を繰り返すうちに、そのコスト差が「利益の数倍」に膨れ上がるからです。また、ECN特有の「クリックした瞬間に刺さる」ような高い約定力は、一瞬の判断が勝敗を分ける短期トレードにおいて強力な武器になります。

自動売買(EA)運用に向いている口座の条件

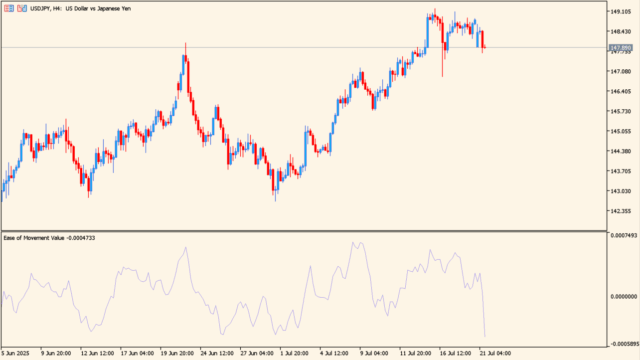

EA(自動売買)を運用する場合、口座選びで最も重視すべきは「スプレッドの狭さ」と「データの安定性」です。

多くのEAは非常にタイトなスプレッドを前提に設計されています。また、EAの開発(バックテスト)には正確な「ヒストリカルデータ」が欠かせませんが、ECN口座、特にTitanFXのように安定したデータ配信を行っている業者の環境で動かすことで、テスト結果と実運用との乖離(カーブフィッティング)を最小限に抑えることが可能になります。

大口トレーダーがECN口座を選ぶ理由

数億円単位の資金を動かす大口トレーダー(プロ投資家)がECN口座を選ぶ最大の理由は、「流動性の深さ」と「利益相反のなさ」です。

DD方式の業者の場合、大きな注文を出すと業者のリスク管理が追いつかず、意図的に約定を拒否されたり、レートを滑らされたりすることがあります。

しかしECN方式であれば、インターバンク市場に集まる膨大な注文と直接マッチングするため、大口注文であっても即座に、かつ透明な価格で約定させることができます。自分が勝つことで業者が損をしない(=業者に嫌われない)という安心感は、高額取引において何物にも代えがたいメリットです。

ECN口座で選ぶならTitanFXがおすすめな理由

EAやスキャルピングなら、取引コストが最小のTitan FX「ブレード口座」が最適です

ECN口座(ブレード口座)を提供する業者は増えていますが、スプレッド、約定力、そしてデータの信頼性という3拍子が揃っている業者は極めて稀です。TitanFXが長年、上級者に支持され続けている理由は、その圧倒的な「インフラ」にあります。

TitanFXの約定力・レイテンシが優秀な理由

TitanFXの約定の速さを支えているのは、独自技術である「ゼロポイント・テクノロジー」と、世界中の金融機関が集結するニューヨークのEquinix NY4データセンターに設置された取引サーバーです。

物理的にインターバンクの拠点に近い場所にサーバーを置くことで、注文の遅延(レイテンシ)を極限まで排除。通信ラグによるスリッページが起こりにくいため、一瞬の価格差を狙うスキャルピングにおいて圧倒的な優位性を誇ります。まさに「滑りにくい」環境が提供されています。

FXGT・XM・Exnessとの比較で分かる強み

人気の他社口座と、TitanFXのECN環境(ブレード口座)を比較してみましょう。特に、スプレッドの狭さで競合する「FXGT」との違いに注目です。

| 業者名 | スプレッドの狭さ | データの安定性 | 特徴 |

|---|---|---|---|

| TitanFX | ★★★★★(業界最狭水準) | ★★★★★(非常に高い) | 約定の安定感とデータ精度が抜群。プロ向け。 |

| FXGT | ★★★★★(Titanと同等) | ★★★☆☆(やや不安定) | 仮想通貨も強いが、為替のヒストリカルデータは欠損あり。 |

| XM | ★★☆☆☆(広め) | ★★★★☆(安定) | ボーナスは豪華だが、取引コストは高い。 |

| Exness | ★★★★☆(狭い) | ★★★☆☆(変動が激しい) | 無制限レバレッジが魅力だが、急なスプレッド拡大に注意。 |

業界内でもFXGTとTitanFXはスプレッドの狭さで双璧をなしますが、「ヒストリカルデータの安定性」と「プラットフォームの使いやすさ」ではTitanFXに軍配が上がります。特にEAのバックテストを重視する層にとって、データの欠損が少ないTitanFXは替えの利かない存在です。

スプレッド・手数料・実測データ検証

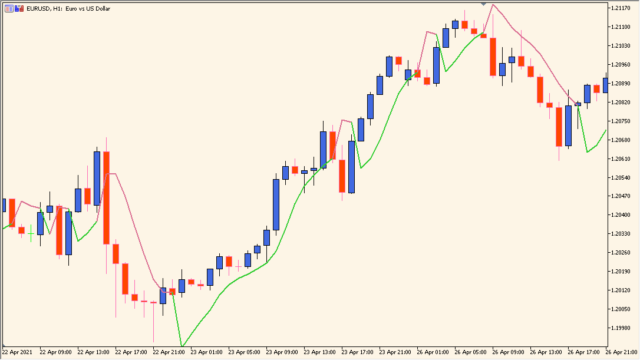

TitanFXのECN口座(ブレード口座)は、米ドル/円(USDJPY)やユーロ/米ドル(EURUSD)において0.0ピップスのスプレッドを頻繁に記録します。取引手数料は1ロットあたり往復7ドルと明確に設定されており、隠れたコストが一切ありません。

実測値ベースでも、指標発表時のスプレッドの広がり方が他社に比べて抑えられている傾向にあります。これは、提携しているリクイディティ・プロバイダー(LP)の層が厚く、常に安定した流動性が確保されている証拠です。

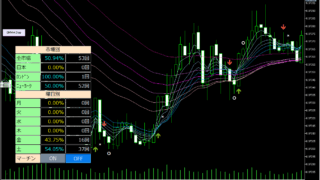

MT5対応とサーバー環境の安定性

TitanFXは世界標準の取引ツールであるMT5(MetaTrader 5)に完全対応しています。特筆すべきは、そのサーバーのタフさです。

相場急変時でもMT5がフリーズしにくく、注文がスムーズに通り続ける安定感は、他社から乗り換えた多くのトレーダーが驚くポイントです。

また、ウェブ上で管理する「クライアントキャビネット(マイページ)」も動作が軽快で、入出金や追加口座の作成がストレスなく行えます。初心者からプロまで、あらゆるレベルのユーザーにとって「最も使いやすいECN環境」と言っても過言ではありません。

TitanFXの総合評価・レビュー

当サイトでは、TitanFXのECN口座を実際に検証した結果、スプレッド、約定力、安定性、サポート品質の面で非常に高い評価を与えています。

約定力:★★★★★ スプレッド:★★★★★

安定性:★★★★☆ 使いやすさ:★★★★★

FXの注文方式に関するよくある質問(FAQ)

NDD方式(特にECN)はインターバンク市場でリアルタイムにマッチングを行うため、価格が激しく動いている瞬間に注文を出すと、わずかな「注文の滑り(スリッページ)」が発生することがあります。

これは不正ではなく、市場原理に基づいた正常な挙動です。むしろ、どんな相場でも全く滑らない業者は、裏で価格を操作しているDD方式の可能性があります。

多くの信頼できる業者において、ECN口座はA-bookとして運用されています。

業者は取引手数料のみを利益とするため、注文を市場に流さない(呑む)メリットがほとんどないからです。TitanFXのように長年の実績があり、透明性を売りにしている業者であれば、安心してA-book環境でトレードできます。

DD方式が必ずしも「悪」というわけではありません。

スプレッドが原則固定されていたり、豪華なボーナスで少額から始められたりといったメリットは初心者にとって魅力的です。

ただし、「勝ちすぎると制限がかかる」というリスクは常に隣り合わせであるため、本格的に稼ぎたいのであればNDD方式への移行をおすすめします。

一般的に、国内FX業者のほとんどは「DD方式(相対取引)」を採用しています。

これにより「低スプレッド・手数料無料」を実現していますが、不透明な約定やスキャルピング禁止といった制限が多いのが特徴です。一方、海外FX業者の上位口座(ECNなど)は「NDD方式」が主流で、高い透明性と自由な取引環境を重視するトレーダーに選ばれています。

TitanFXのブレード口座(ECN)では、0.01ロット(1,000通貨)から取引が可能です。

かつてECN口座は「大口プロ向け」として高い最低入金額や取引単位が設定されていましたが、現在はTitanFXのように少額からでもプロ仕様の環境を利用できる業者が増えています。

業者によりますが、TitanFXの場合はスタンダード口座もブレード口座(ECN)も、最大レバレッジは共通(最大500倍〜など)です。

「スプレッドが狭い代わりにハイレバが使えない」といった制約がない点も、TitanFXが選ばれる理由の一つです。

はい、ECN口座で支払う「外付け取引手数料」は、確定申告の際に「取引コスト」として損益計算に含まれます。

一方、STP口座のスプレッド(上乗せ分)は目に見えないコストとして利益から差し引かれていますが、ECNの手数料は取引履歴に明確に残るため、管理がしやすいというメリットもあります。

本記事の内容は、実際にMT5で通貨強弱インジケーターを使い、検証とトレードを繰り返してきた経験をもとにまとめています。

机上の理論ではなく、実戦で使えるかどうかを重視して厳選・解説していますので、初心者の方も安心して参考にしてください。

まとめ|自分に最適なFX口座を選んで勝率を高めよう

FXの注文方式(DD・NDD・STP・ECN)を理解することは、単なる知識の習得ではなく、「自分の資金を守り、利益を最大化するための防衛策」です。

それぞれの方式には特徴がありますが、もしあなたが「透明性の高い環境で、コストを抑えて有利に戦いたい」と考えているのであれば、結論はNDD方式、特に「ECN口座」一択となります。

数あるECN口座の中でも、今回の比較で見た通り、TitanFX(タイタンFX)は以下の点で圧倒的に優れています。

業界最狭水準のスプレッド: 手数料を含めても、FXGT等の競合と並びトップクラスの低コスト。

ヒストリカルデータの安定性: EA開発や分析に不可欠なデータの欠損が少なく、信頼性が極めて高い。

盤石なインフラ: Equinix NY4サーバーによる高速約定と、MT5の安定した動作環境。

「どの業者も同じ」だと思って妥協せず、プロと同じ土俵(ECN環境)に立つことが、FXで長期的な利益を上げるための第一歩です。まずはTitanFXのブレード口座で、その「滑らない約定」と「極小スプレッド」を体感してみてください。